片仔癀零售价上涨,中证中药指数新高

发布时间:2023-05-08 10:15:15

5月4日,中证中药指数一度刷新了2015年以来的新高。具体到个股来看,非常之疯狂,同仁堂创下历史新高。达仁堂也连创新高,较去年4月低位持续大涨超170%,惊诧众人。

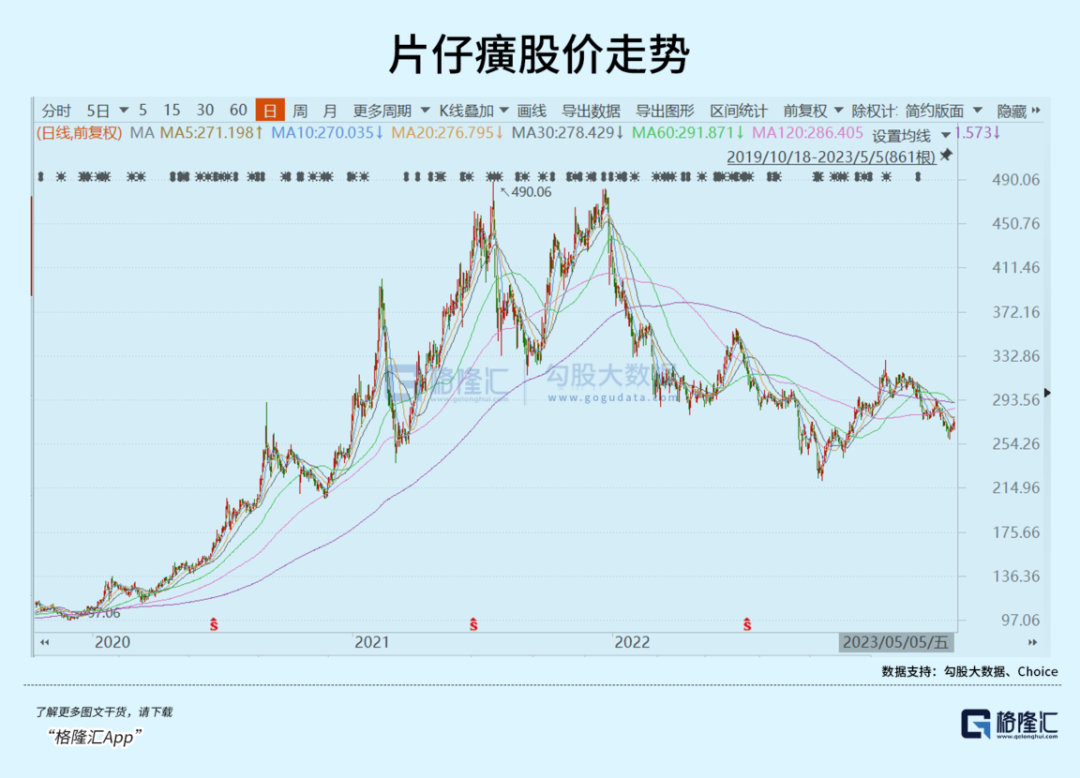

而片仔癀作为中药板块中估值较高、市值最大的龙头,股价却与整个行业表现背道而驰。截止5月5日收盘,现价较1月31日回撤超过15%,较历史峰值回撤42%。

市场对于片仔癀悲观之余,很快却迎来了一个重磅级消息——提价。

01

据公告显示,鉴于公司片仔癀产品主要原料及人工成本上涨等原因,公司决定自公告之日起,公司主导产品片仔癀锭剂国内市场零售价格将从590元/粒上调到760元/粒,供应价格相应上调约170元/粒;海外市场供应价格相应上调约35美元/粒。

如何看待片仔癀这一涨价举措呢?

片仔癀2003年上市以来,一共提价了13次。其中,2005年提价2次,2007年提价2次,2010年提价1次,2011年提价2次,2012年提价2次,2016年提价1次,2017年提价1次,2020年提价1次。

综合来看,本轮零售端提价幅度高达28.8%,是过去历次提价幅度最高的。这还只是零售价,出厂价提了更多。

由于过去片仔癀并没有详细公布出厂价,只能通过推算得出。在本轮提价之前,券商给出了不同的出厂价估算值。其中,西南证券为390元,国盛证券为410元,华安证券为430元。我们取一个中间值——410元来进行计算。

那么,这意味着片仔癀本轮出厂价提价幅度高达41.5%,远超零售端的提价幅度。这对业绩的提振是非常明显的。

为什么提价这么高?

片仔癀自己也说了,主要是原料及人工成本上涨。其实,人工成本基本可以忽略不计,因为片仔癀销量上来之后,每粒平均直接人工成本反而是呈现下降趋势。

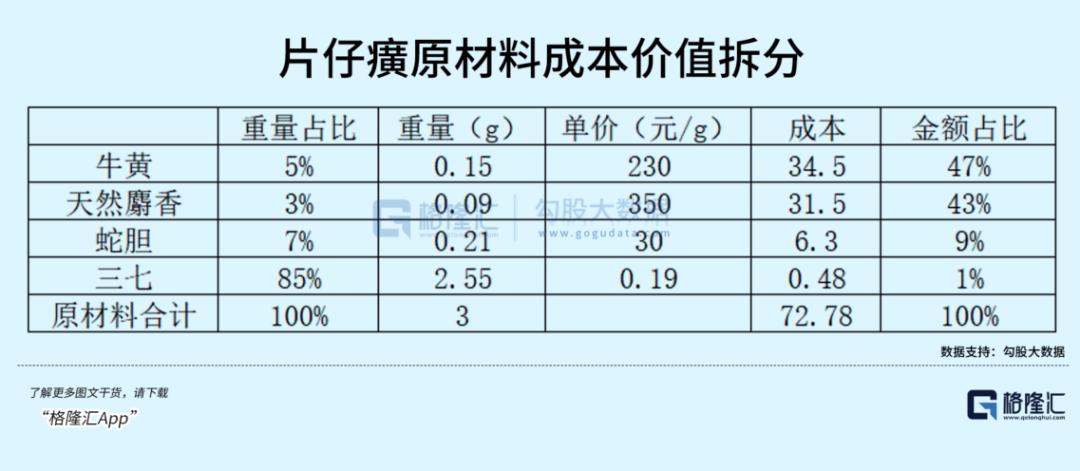

原料大涨是真。之前有券商进行过测算,2019年片仔癀肝病用药产品的成本费用率为18%,在成本中92%来源于原材料。

天然麝香和牛黄一共占原材料的比重达到了90%。一锭3g的片仔癀的四项原材料成本合计为73元/g,占比约为18%,其中天然麝香成本为31元/锭,占原材料的比重为43%,牛黄的成本约为34.5元/g,占原材料的比重为47%。

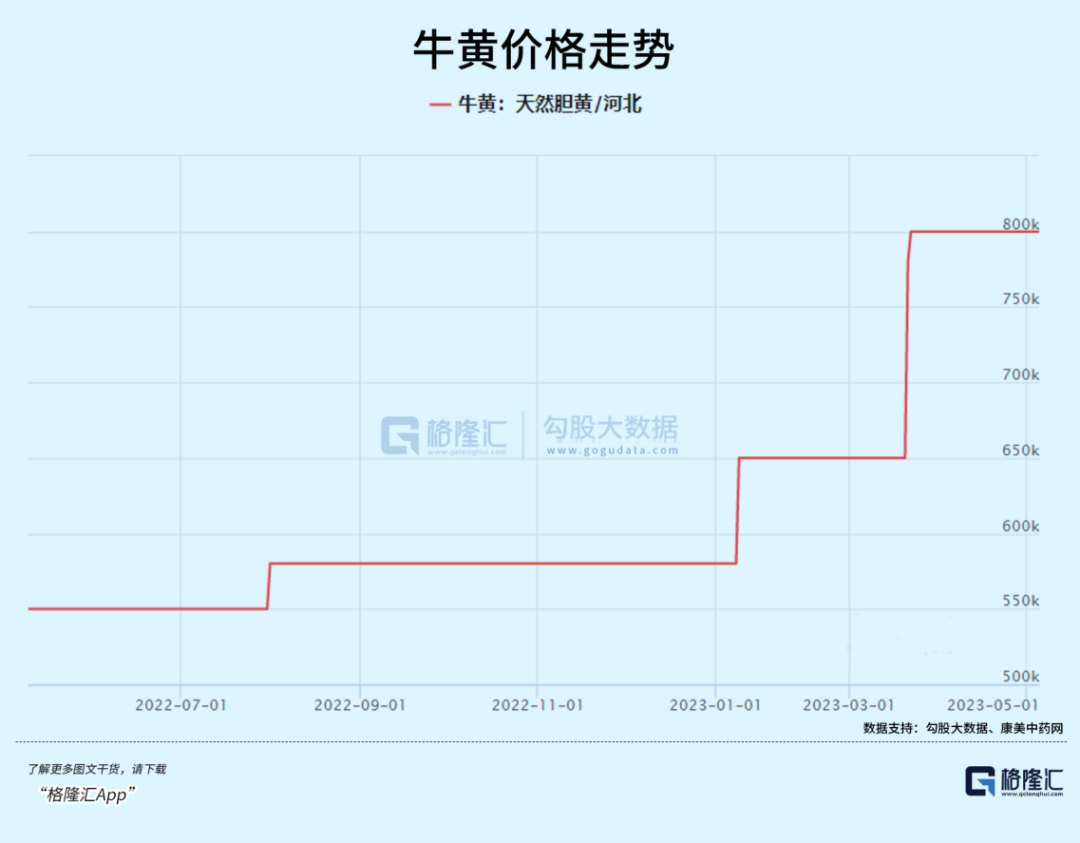

疫情三年、中医药政策频频出台、民众对祖国医学越发信任的大背景下,国内外对于中药的需求大增,导致供给出现了较为明显的失衡,尤其是名贵中药材,可以用价格飞涨来形容。

据康美中药网数据显示,最新牛黄价格高达80万元/kg,即800元/g,较3月20日上涨15万元/kg,较年初上涨22万元/kg。如果跟2019年相比,牛黄上涨570元/g,涨幅达到248%。如果按照每粒需要0.15g来计算,这部分成本将高达到120元。

由于天然麝香属于国家严格管控且限量供应的中药品种,价格并不随行就市。据药通网,目前天然麝香价格为450元/g,较2019年的350元/g上涨了28.6%。如果按照0.09g来计算,这部分成本将达到40.5元。

三七和蛇胆成本占比较低,忽略不算。这样一来,目前每一粒片仔癀原材料成本将达到167.28元,较2019年上涨了94.5元。上面只是粗略进行了计算,可能会偏高一些。因为片仔癀还有较大量库存,成本可以平摊一些下来。不过,2020年1月片仔癀出厂价提了40元,这一次直接提了170元,完全覆盖掉原材料上涨的压力。

很显然,片仔癀提价不仅仅被动提价,还有一个重要逻辑就是企业主动行为,为业绩保持较好增长留下空间。

当然,片仔癀这一次大幅提价,也有较大概率是把接下来1-2年原材料继续大涨给提前囊括进去了。尤其是牛黄价格将中长期上涨。不仅片仔癀、安宫牛黄丸,还有大量中高端品牌中药都要用到它,而它的供给却遇到了很大的麻烦。

因为牛和猪不一样,不能圈养起来,需要大量土地与草场。而中国的土地资源又无法满足饲养更多的牛。其次,牛无法标准化育种,标准化出栏,标准价格出售(一牛一价)。两者因素叠加之下,牛无法做到像猪一样进行工业化养殖,那么也决定了牛的供给无法跟上需求,价格必然上涨。

好在,片仔癀还有定价权,可以通过涨价转嫁给消费者。

02

从去年开始至今,片仔癀经营确实也遭遇了水逆。

2022年,片仔癀营收为86.94亿元,同比增长8.38%,归母净利润为24.72亿元,同比仅增长1.68%。营收和利润增速均创下2015年以来最低,且首次低于10%。今年一季度,营收26.3亿元,同比增11.98%,归母净利润为7.7亿元,同比增11.66%。相较于过去几个季度环比改善明显,但绝对增速并不算太快。

很显然,去年片仔癀业绩失速了。主要原因有以下几点:

第一,高基数问题。在潘杰任职董事长的第一年(2021年),三季度高调上线电商官方旗舰店,当季以及四季度迎来了销量的爆发式增长。21Q3归母净利润同比大增93%,创下多年新高。基数之高,22Q3利润同比负增长17.6%。如果以2020年的净利润为基数,到2022年,年复合增长率为22%。从这个维度看,这并不差。

第二,主被动控量。去年,上海疫情封控持续了将近3个月,大范围波及到周边省市。而华东区域是片仔癀营收的主战场,2021年占比高达70.69%。疫情影响了片仔癀线上以及线下的消费场景。

而四季度业绩疲软,与主动控量有一定关联。在公告中,片仔癀也明确提到,公司努力调控营销渠道,夯实市场基础。2021年,潘杰大力发展线上渠道,对于多年经营的线下渠道冲击不小。而去年林玮奇上任之后,更加注重线上与线下的平衡。两大主要渠道在去年都有断货的问题,这跟公司“细水长流”的经营战略有关。毕竟上游原材料还是相对紧平衡的。

除了主营片仔癀业务外,之前提供部分业绩增量的化妆品业务出现了明显恶化态势,拖累整体业务增长——若剔除化妆品业务,片仔癀2022年收入增幅可达到12.52%,较剔除前增幅扩大4.14%。

具体来看,去年化妆品业务营收6.34亿元,同比大幅下滑24.61%。今年一季度,表现更为惨淡,营收仅1.09亿元,同比大幅下滑42.78%。而2018-2021年,该业务营收分别为2.74亿元、4.3亿元、6.11亿元、6.85亿元,同比增速分别为56.6%,56.9%、42%、12.1%。

对比行业来看,2022年中国全年化妆品零售总额3936亿元,同比下滑4.5%。而今年一季度,零售总额为1043亿元,同比增长5.9%。

通过梳理发现,片仔癀化妆品业务其实在2021年就已经大幅放缓,且持续低于行业平均表现。除了受到疫情封控等客观因素外,更重要的是自身经营策略应该是出现了一些偏差——过去几年把重点精力放在了与片仔癀药品协同销售的线下渠道。

然而疫情三年深刻加速了整个化妆品行业销售渠道的变革。转型较为成功的珀莱雅,线上直销比例从2018年的20%大幅提升至去年末的70%,线上渠道总占比已经高达九成,而过去主流的线下日化渠道已经大幅萎缩。除了渠道因素外,还有产品结构往中高端靠齐,导致业绩持续超预期大增。

然而,诸如丸美股份、上海家化、兰芳家化线下占比较大,业绩承压,转型线上并不顺利,业绩表现非常之疲软,与珀莱雅形成了鲜明的对比。片仔癀也面临这样的问题,销售渠道倚重自己的线下门店,而产品端并没有特别突出的爆款出来,导致该业务表现拉胯。

有机构分析,片仔癀化妆品业务收入下滑与分拆上市操作有关。不过,我觉得关系不会太大,因为要拆分上市,企业往往都有动机把业绩做亮眼,市场才愿意给更好的估值溢价,把业绩做低似乎也不符合常识与逻辑。

在这样的经营状态下,片仔癀主力业务盘亮出大杀器,将一举逆转过去的颓势。

03

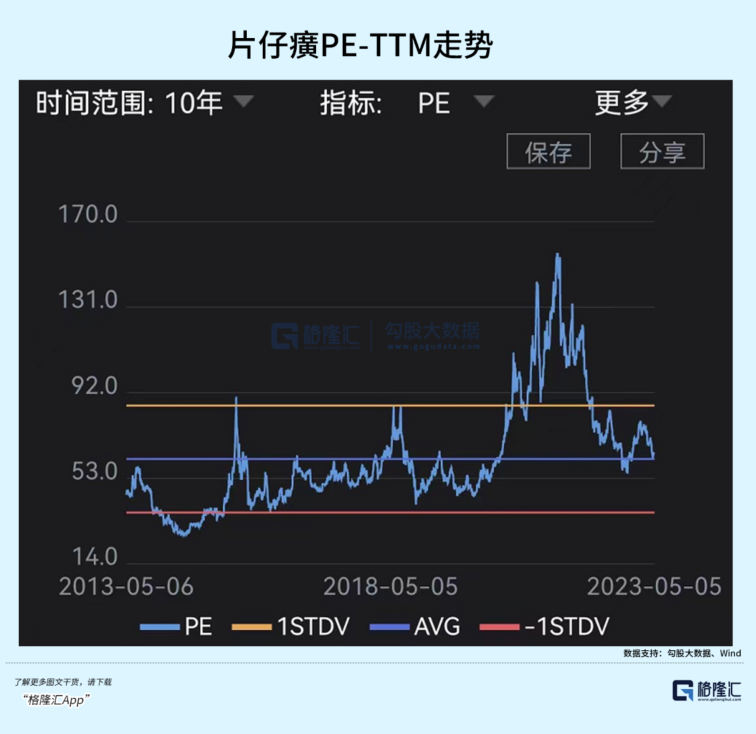

目前,片仔癀PE-TTM为64.7倍,位于最近10年来估值中线水平,较2021年7月估值泡沫时的150倍大幅收窄。从这个维度看,现在片仔癀估值基本属于合理水平。

在本次大幅涨价的刺激下,下周一片仔癀将迎来高光时刻,涨停或许可以期待。

当这一波预期差打满之后,我们需要继续跟踪片仔癀放量的情况以及化妆品业务的进展。总而言之,片仔癀现在这个位置可以谨慎乐观一些。

本文为转载内容,授权事宜请联系原著作权人

相关推荐

合作伙伴